DD方式のFX業者は危ない!

海外FXはNDD方式だから安全だよ!

これらの発言は全くの間違いであり、そのような観点でFX業者を選んでいるのであれば直ちにやめるべきです。

しかしこの誤解をしてしまうのは仕方がないことだと思います。

なぜなら、日本のwebサイトでDD方式やNDD方式について調べると、上位表示の記事には海外FXのアフィリエイトサイトしか表示されていないからです。

これでは海外FXに偏った常識が形成されてしまうのも仕方がありません。

この記事では、海外の記事や実際にFX業者に勤めていた方の話をベースにDD方式とNDD方式の本当の意味を解説していきます。

FX業者はトレーダーからの注文をどのように処理するの?

FXではインターバンク市場に直接参加できないトレーダーの代わりに、FX業者が様々な形でトレーダーからの注文を処理しています。

FX業者はトレーダーからの注文を約定させると同時に、FX業者側の利益を最大化するために様々な注文処理方式を採用しています。

FX業者の注文処理方式として以下の2つまたは、その両方を採用しています。

- DD方式

- NDD方式

ここではDD方式とNDD方式について詳しく解説していきたいと思います。

DD方式

DD方式とはFX業者のディーラーがトレーダーからの注文を買い向かう(売り向かう)ことで注文を約定させる方式のことをいいます。

トレーダーの注文はFX業者に届いた時点で約定されます。

FX業者はトレーダーからの注文を約定させるためにトレーダーとは反対のポジションを持つことになります。

反対売買と言うこともあります。

トレーダーから注文を受けた取ったFX業者は抱えているポジションの売りと買いを付き合わせて相殺していきます。

この相殺する行為のことをネッティングといい、ネッティング後のポジションのことをネットポジションといいます。

【FX業者の保有ポジション】

10枚の買いポジション

5枚の売りポジション

FX業者が以上のポジションを抱えている場合、すべてのポジションを相殺すると5枚の買いポジションのみが残ります。

5枚の買いのネットポジションを持っているFX業者は5枚の買いポジション分の為替リスク抱えていることになります。

ポジションを持った状態ではFX業者は為替リスクを背負ったままなので、FX業者は2通りの方法をとることができます。

- カバー取引でリスクヘッジ

- 注文を呑んでリスクテイク

カバー取引でリスクヘッジ

FX業者としてはなるべくリスクを背負いたくないためネットポジションに対してリスクヘッジを行います。

その際に行うのがカバー取引です。

カバー取引はFX業者にレートを提供している銀行などの金融機関に対して行い、FX業者は保有しているネットポジションに対して反対の注文を出すことでリスクヘッジを行います。

このような銀行などの金融機関のことをリクイディティ・プロバイダー(LP)と呼びます。

【FX業者の保有ポジション】

5枚の買いのネットポジション

LPに対して5枚の売りポジションを注文することによってリスクヘッジを行うことができます。

注文を呑んでリスクテイク

FX業者が取れるもう一つの手段は注文を呑むことです。

呑み行為とも呼ばれ、ネットポジションに対してカバー取引を行わずに、リスクテイクすることを指します。

呑み行為をしたFX業者はネットポジション分のリスクを背負うことになります。

もしFX業者が注文を呑んだ場合は、FX業者は我々トレーダーと同じで為替差益を狙うことになります。

当然為替差損が出てしまう場合もあるのでかなりリスクが大きいです。

したがってFX業者がトレーダーからの注文をそのまま全て呑むという事はあまり考えられず、FX業者はなるべくリスクヘッジのためにすべてのポジションをカバー取引を行うことがほとんどです。

NDD方式

NDD方式とはトレーダーからの注文をFX業者側のディーラーが介入せずに注文を処理することをいいます。

DD方式とは違ってFX業者が約定するのではなく、FX業者が抱えているカバー先に対して注文をそのまま流すことによってそのリクイディティプロバイダーとの約定が成立します。

NDD方式を採用する事はDD方式を採用するよりも難易度が低く、十分なカバー先さえあればNDD方式を採用することが可能です。

NDD方式を採用した場合FX業者はトレーダーからの手数料によって利益を上げます。

またNDD方式にはさらに2つの方式に分けることができます。

- STP方式

- ECN方式

STP方式

STP方式とはNDD方式の中の1つでトレーダーからの注文をFX業者側のシステムがいちど受け止めて、どのリクイディティプロバイダーにルーティングするかを決めているという特徴があります。

STP方式の注文処理方式はDD方式とECN方式のハイブリットのような形態をとっており、多くのFX業者に採用されている方式です。

STP方式を用いた場合はマークアップと呼ばれる上乗せ分のスプレッドでFX業者は利益を得ています。

ECN方式

ECN方式とはNDD方式の中の1つで、トレーダー注文はFX業者のシステムを通してインターバンク市場流されることになります。

STP方式と違うのはECN方式ではどのカバー先に注文を流すかをルーティングしていると言うことです。

ECN方式では様々なLPが集まった電子取引所に注文が投げ出されることになり、そこの参加者によるオークション方式で値段が約定される事になります。

ECN方式採用している場合FX業者は取引手数料によって利益を上げています。

ECN方式を採用するのは難しいという話

現状FX業者がECN方式を使用する事は大変難しくなっています。

ECN方式では電子取引所に注文を出してオークション形式でプライスがマッチングされますが、そのためにはFX業者が十分な流動性を提供できるLPとの契約を結んでいる必要があります。

しかし一般的なFX業者が銀行などのプライムブローカーと契約を結ぶ事は資本要件的に難しく、ECN方式による注文処理は現状難しくなっています。

資本力の無いFX業者を救うために、近年ではプライムオブプライム(PoP)というリクイディティプロバイダーが誕生しています。

PoPは資本力の無いFX業者とプライムブローカーの間を取り持つ役割を果たしており、様々なPoPやプライム・ブローカーと協力して流動性を提供しています。

したがってFX業者はPoPに注文を流すことを通して電子取引所に間接的にアクセスできるようになっているので、厳密にはECN方式とは言うことができず、実質的にはSTP方式による注文処理を行っているということになります。

以上のことからも現在ではECN方式よりもSTP方式を用いられる方がメジャーになっています。

よくある誤解

よくある誤解は以下の2つです。

- DD方式は呑み行為があるから危険

- FX業者自体をDD方式とNDD方式で分けること

誤解①:DD方式は呑み行為があるから危険

DD方式は呑み行為をしているから危険。

国内FX業者はDD方式を採用していて呑み行為をしているから危険

と言うような話をよく聞くと思います。

しかしDD方式や呑み行為が危険と言う考え方はかなり間違った認識をしているといわざるを得ません。

DD方式の説明でも触れたように、トレーダーの注文はFX業者に届いた時点でディーラーによって約定されています。

呑み行為と言うのはトレーダーから受け取った注文をカバー先に流さずFX業者自体がリスクを負う行為のことであり、これはトレーダーからの注文を約定した後に行われます。

したがって呑み行為をしたからといってトレーダーが不利になるような値動きを発生することはありませんし、そもそもトレーダーの注文は約定されているわけですからFXの値動きに影響はありません。

誤解②:FX業者自体をDD方式とNDD方式で分けること

多くの記事でDD方式のFX業者やNDD方式のFX業者と言うような表現をされることがあります。

しかしこれは大きな間違いです。

そもそもDD方式やNDD方式というのはFX業者の注文処理方式の種類の名称であって、FX業者自体の種類を表す単語ではありません。

FX業者は相場の状況やトレーダーの状況に応じてDD方式やNDD方式のどちらの注文処理方式を用いるかを柔軟に決定しています。

多くのトレーダーが利益を出せるレンジ相場のような相場環境でDD方式によって注文を処理してしまうと、FX業者側が損失を被る確率が高くなるためNDD方式による注文処理を積極的に行っています。

一方で多くのトレーダーが損を出しそうな相場ではDD方式での注文処理の割合を増やし大きな利益を上げることが可能です。

しかし海外FX業者の日本語の公式ホームページを見ると「NDD方式しか使用していない」旨の記載がされてあることがあります。

しかし高いレバレッジや豊富なボーナスなどの面を考えると、DD方式を用いていると言わざるを得ません。

NDD方式の手数料による収益だけでは海外FXの豊富なボーナスを提供することができないはずです。

海外FX業者はどの注文処理方式を使用しているかは、そのFX業者が取得している金融ライセンスを見ることによって大抵の検討することができます。

FX業者が使用している処理方式を知る方法

WikiFXというサイトでは、簡単にそのFX業者が取得している金融ライセンスを調べることができるため、そこから使用している処理方式を知ることができます。

前述のように金融ライセンスにはMMライセンスとSTPライセンスの2種類があります。

MMライセンスを取得している場合、そのFX業者はDD方式とNDD方式の両方を使用できるFX業者と見ることができます。

ただし注意しなくてはいけないのは、その金融ライセンスが問題となるのはあくまでも管轄区域内のみです。

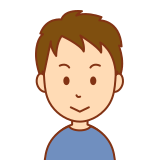

まずWikiFXにアクセスします。

中央の検索タブにFX業者の名前を入力し検索ボタンをクリックします。

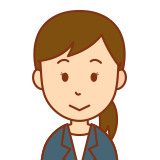

FX業者の検索結果が表示されるので該当するFX業者をクリックします。

表示されたページの左側にそのFX業者が取得している金融ライセンスを見ることができます。

上の図のように金融ライセンスの中にMMやSTPと書かれた金融ライセンスがある場合は、そのFX業者がその管轄区域内で行っている注文執行方式について知ることができます。

しかしこの金融ライセンスは日本の管轄区域内ではないため、イギリスの金融ライセンスでMMライセンスを取得していたとしても日本人のトレーダーがどの管轄区域内の金融ライセンスによって規制されているかはFX業者内部の人間にしかわかりません。

よくある質問

ここではFX業者のDD方式やNDD方式について理解する上で、よくある質問について解説していきたいと思います。

- リクイディティ・プロバイダーって何?

- インターバンク市場って何?

- STP方式とECN方式って何が違うの?

リクイディティ・プロバイダーって何?

リクイディティープロバイダーとはFX業者に対して十分な流動性を提供している銀行や機関投資家のことを指します。

リクイディティープロバイダーはLPと言うような略称が使われることが多いです。

FX業者だけではトレーダーからの注文を全て約定をさせるほどの流動性を提供することはできません。

もしFX業者だけで全てのトレーダーの注文を約定させようとすると、あるトレーダーに対しては注文価格とは大きくかけ離れた価格で約定させてしまったり、注文をマッチングさせることができなかったりしてしまいます。

そこでFX業者はLPと契約を結び、トレーダーに対して十分な流動性を確保するようにしています。

LPは大きく2種類に分けることができます。

- プライムブローカー

- プライム・オブ・プライム(PoP)

プライムブローカーは銀行における事業の一つとして行われることが多く、FX業者に対して十分な流動性を提供する役割を果たします。

しかし近年ではプライムブローカーが流動性の提供先のFX業者に求める資本要件のハードルが上がっており、資本金が5千万円以上のFX業者でなければプライムブローカーとは契約が結べないような状態になっています。

多くのFX業者が資本金5千万円以上を達成することができないので、代わりに流動性を提供してくれるLPへの必要性が高まっていました。

そこで現れたのがプライムオブプライム(PoP)と言うLPです。

PoPはプライムブローカーと契約を結べない資本金がそこまで大きくないFX業者のリテールブローカーに対して流動性を提供する役割を果たしています。

PoPは他のPoPやプライムブローカーと連携して流動性を総合的に提供するように働いています。

これによってFX業者はPoPと契約を結び、PoPが持っている総合的な流動性をの恩恵を受けることができています。

インターバンク市場って何?

FXには株式市場のような証券取引所は存在しません。

そのかわりに様々な銀行や商社機関投資家などがお互いにプライスを提示しあいながらマッチングを行うインターバンク市場を形成しています。

インターバンク市場とはへ物理的に存在する証券取引所ではなく、様々なプレイヤーがそれぞれに値段を出し合っている状態のことを指しています。

現在はインターバンク市場には個人のトレーダーが参加することができずFX業者がリテールブローカーとして介入する必要があります。

STP方式とECN方式って何が違うの?

STP方式とECN方式はどちらもNDD方式であることには変わりありません。

つまりどちらもFX業者のディーラーを介していない注文する方式であると言う点では変わりはありません。

しかしSTP方式とECN方式ではFX業者から先のインターバンク市場でどのような注文処理がされるかについて大きな違いがあります。

STP方式ではトレーダーからの注文を受け付けてへ、その注文をどのリクイディティープロバイダーにルーティングするかをFX業者側のシステムが決めます。

FX業者側のシステムの内容はFX業者の内部の人間にしか分かりませんが、トレーダーから受けている注文に対してのベストプライスを提供しているLPへ注文がルーティングされていることが予想されます。

したがってSTP方式では約定が確実であるところに注文がルーティングされるので、リクオートの心配はないといえます。

一方でECN方式ではFX業者側のシステムを利用して多くのLPが集まる電子取引所へと注文が送られます。

電子取引所では参加者同士が丸いテーブルを囲むような形でお互いのプライスを提供しあい、注文をマッチングしていくというシステムになっています。

オークション形式で注文をマッチングしていくため、マッチングが成立しなかった場合は約定されないということも起こりえます。

まとめ

この記事ではDD方式とNDD方式に関してみなさんが抱きがちな誤解について解説してきました。

海外FXに関する記事のほとんどはアフィリエイターによるバイアスのかかった記事になっています。

海外FXのアフィリエイトはめちゃくちゃ儲かります。

したがって、海外FXに偏った記事が表示されることがどうしても多いです。

しかしFX業者の注文の流れをしっかりと理解することで、海外FX業者の主張している

「DD方式を利用している国内FX業者は危ない」

「海外FX業者はNDD方式のみを使ってるから、安全」

という言葉の意味不明さが分かっていただけると思います。

このブログではFXに関する真実の公開と、私が実際に使っている業者の紹介のみを行なっています。